De

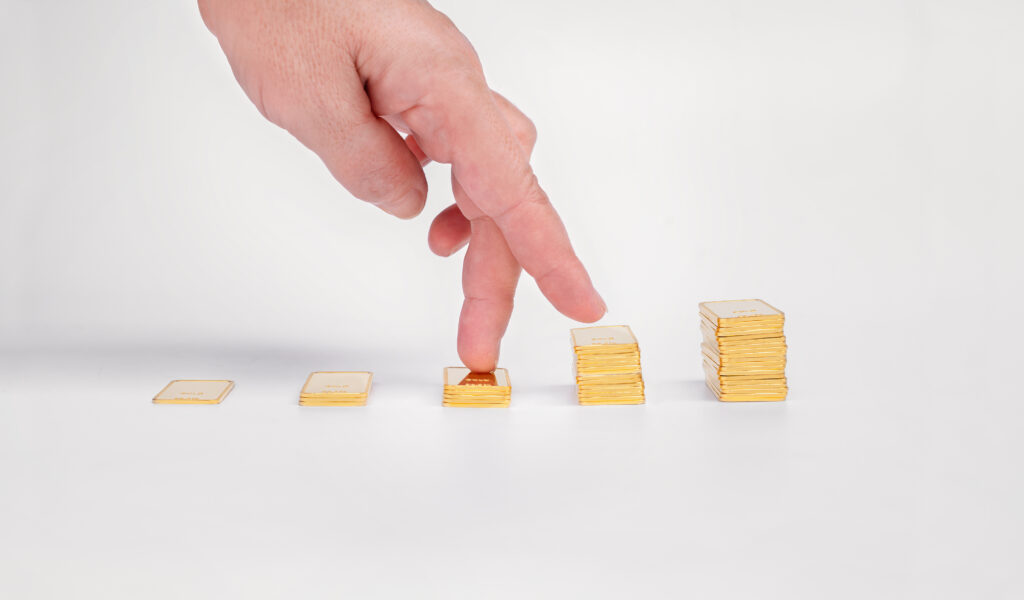

netto goudaankopen door centrale banken overtroffen twee opeenvolgende jaren de

1.000 ton, en grondstoffenanalisten bij ANZ Bank verwachten dat de vraag naar

goud door centrale banken de komende zes jaar op peil zal blijven.

De

centrale banken van de opkomende markten zouden tot 2030 jaarlijks meer dan 600

ton goud kunnen kopen, om hun aandeel in hun deviezenreserves tot 10 procent te

brengen. China zal waarschijnlijk het leeuwendeel van de wereldwijde officiële

goudvraag innemen.

Analisten

van de Australische bank merkten op dat de jaarlijkse vraag naar goud door

centrale banken bijna verdrievoudigd is en nu 25 tot 30 procent uitmaakt van de

totale wereldwijde vraag.

Netto

goudaankopen door centrale banken bedroegen in 2023 in totaal 1.037 ton. Dat

was slechts 45 ton minder dan het record voor meerdere decennia in 2022.

China

was de grootste koper in 2023. De People’s Bank of China rapporteerde officieel

een toename van 225 ton in haar goudreserves.

De

totale goudaankopen door centrale banken in 2022 kwamen uit op 1.136 ton. Het

was het hoogste niveau van nettokoop op record sinds 1950, inclusief sinds de

opschorting van de omwisselbaarheid van de dollar in goud in 1971.

Analisten

van ANZ zeggen dat de recente periode van prijsinflatie heeft bijgedragen aan

de vraag naar goud door centrale banken.

Recente

wereldwijde inflatieschokken, agressieve renteverhogingen in de ontwikkelde

markten en waarderingsverliezen op deviezenreserves gehouden door opkomende

markt (EM) centrale banken hebben het beroep van goud ten opzichte van

obligaties in hun portefeuilles versterkt.

Analisten

van ANZ wijzen ook op het afnemende vertrouwen in de obligatiemarkt – met name

Amerikaanse schatkistpapieren – als een andere reden waarom centrale banken

diversifiëren in goud.

Het

vertrouwen in Amerikaanse vastrentende activa en de opkomst van

niet-reservemunten zijn andere thema’s die de vraag naar goud door centrale

banken kunnen ondersteunen.

ANZ

merkt op dat Amerikaanse schatkistpapieren ongeveer 59 procent van de totale

deviezenreserves wereldwijd vertegenwoordigen. Maar obligatieprijzen zijn fors

gedaald sinds de Fed begon aan haar monetaire verkrapping om de hete

prijsinflatie aan te pakken.

Hogere

rentetarieven leidden ook tot een sterkere dollar, waardoor het veel duurder

werd om schulden in dollars te financieren.

Volgens

ANZ was ongeveer 50 procent van de daling van de FX-reserves van Aziatische

centrale banken in 2022 te wijten aan waarderingsverliezen.

Dit

was vrij groot en heeft waarschijnlijk een blijvende zure nasmaak

achtergelaten. Het is dan ook niet verrassend dat centrale banken hun reserves

diversifiëren weg van obligaties.

Financieel

analist Jim Grant heeft gewaarschuwd voor een “generatieberenmarkt”

in obligaties. In een interview op de Odd Lots Podcast afgelopen zomer zei

Grant dat hij denkt dat we aan het begin staan van een langetermijntrend van

een zwakke obligatiemarkt met hogere rentetarieven die decennia kan duren. Dat

zou in de kaart van de goudmarkt spelen.

Volgens

ANZ zou de recente reeks van goudaankopen door centrale banken deel kunnen

uitmaken van een bredere verschuiving weg van de dollar.

Het

mondiale monetaire systeem evolueert, waarbij EM’s hun eigen valuta’s naar

voren schuiven voor internationale betalingen. China zou naar verluidt handel

drijven met Rusland in RMB en heeft duidelijk gemaakt dat het zijn munteenheid

wil internationaliseren. Andere regionale spelers, zoals India, proberen ook

buitenlandse handel af te wikkelen in hun eigen valuta. Dit zich ontwikkelende

multi-valutasysteem zal leiden tot een geleidelijke verschuiving in

portefeuilles met deviezenreserves, en goud zal waarschijnlijk een belangrijke

rol spelen bij de ontwikkeling hiervan.